Des prix qui continuent à baisser

Acheter aujourd’hui ? Pour 53% des acquéreurs, ce n’est pas le bon moment !* Parmi les raisons évoquées pour justifier leur position : les prix de l’immobilier qu’ils jugent trop élevés (61%). Pour autant, ils restent confiants dans l’avenir. Près de la moitié des acquéreurs interrogés (49%) tablent d’ailleurs sur un recul des prix dans les six prochains mois. S’il est encore trop tôt pour leur donner raison, l’évolution du marché depuis le début de l’année tend à aller dans leur sens. Et ce, même si la dynamique baissière observée depuis janvier a marqué une petite pause en mars notamment dans les dix plus grandes villes françaises hors Paris (+0%).

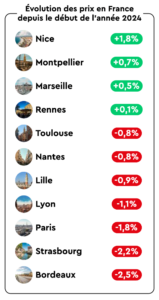

Au cours du trimestre écoulé, tous les segments du marché ont en effet vu leur prix diminuer (-0,3% pour le Top 10, -0,7% pour le Top 50, -0,1% pour les zones rurales et -1,8% à Paris). Bilan : en l’espace de trois mois, les prix ont déjà perdu -0,5% sur l’ensemble du territoire.

Motif ? Les délais de transaction déjà particulièrement élevés dans cette ville ne cessent de s’allonger depuis le début de l’année (+18 jours en trois mois) prouvant de fait que les logements peinent toujours à trouver preneur au prix affiché. Même constat du côté de Strasbourg où les prix ont enregistré une baisse de -2,2% depuis janvier tandis que les délais de vente y ont encore progressé de 4 jours.

À lire aussi : Les délais de vente explosent dans les grandes villes

Des taux qui leur emboîtent le pas

Si les prix de la pierre jouent, la question du crédit pèse également beaucoup sur la perception du marché par les acquéreurs : 52 % des acquéreurs qui prévoient d’avoir recours à un prêt immobilier se disent inquiets quant à l’obtention d’un prêt immobilier et plus globalement 88 % des acquéreurs considèrent que les taux actuels sont élevés. Mais là-encore, la confiance reste de mise. Ils sont ainsi près de trois sur cinq à penser que les taux vont baisser dans les six prochains mois. Or, effectivement, les différents indicateurs suggèrent qu’ils pourraient être dans le vrai.

Après un an et demi de hausse continue, les taux semblent en effet commencer à refluer. Atteint en décembre 2023, le pic de 4,35% en moyenne pour un prêt sur 20 ans s’éloigne lentement, mais sûrement. Et, les baisses s’enchaînent. En janvier, le taux moyen à 20 ans s’affichait à 4,2% et, en mars, à 4% (source Empruntis). De quoi donner de l’espoir pour les mois à venir… d’autant que la Présidente de la Banque Centrale Européenne, Christine Lagarde, a elle-même clairement laisser entendre à l’issue de la dernière réunion de politique monétaire mimars que la première baisse des taux directeurs – lesquels conditionnent les taux des crédits immobiliers proposés par les banques – ne saurait tarder.

À lire aussi : Observatoire Crédit Logement/CSA : « Quand la baisse des taux est de retour… »

Autre bonne nouvelle pour les porteurs de projets : l’accès à l’emprunt semble en passe de s’assouplir. Alors que la production de crédit s’était littéralement effondrée entre juin 2022 et février 2024 (-66%), elle pourrait retrouver une dynamique haussière d’ici quelques mois. La raison ? Depuis octobre dernier et la décision de la BCE de maintenir ses taux directeurs à un niveau inchangé, les banques ont commencé à reconstituer leurs marges. Ce qui devrait les rendre rapidement moins frileuses en matière d’octroi de prêt.

Conséquence : la demande de crédit repart déjà en avant. Selon le courtier Meilleurtaux, le nombre de dépôts de dossiers de crédit a augmenté de +30% depuis l’automne dernier. Attention à ne pas se réjouir trop vite : si les candidats à l’emprunt sont plus nombreux qu’il y a six mois, ils sont malgré tout un tiers de moins qu’en mars 2023.

Prix d’achat et montant du crédit : la négociation comme maître-mot

Confiant mais hésitant, tel est donc aujourd’hui le profil des porteurs de projets. Car, si la pierre reste pour 81% des acquéreurs un placement sûr, ils sont une majorité (53%) à penser que ce n’est pas le bon moment pour acheter une maison ou un appartement. Notamment, les primoaccédants dont 61 % considèrent que le moment est loin d’être idéal.

Pourtant, les acheteurs ont quelques atouts à faire valoir : recul des prix malgré une légère accalmie printanière, amélioration des conditions d’accès au crédit, baisse des taux … et surtout un pouvoir de négociation inédit depuis 2015. Face à des vendeurs qui craignent de mettre trop de temps à vendre (36%), les acheteurs ont actuellement toutes les cartes en main pour discuter les prix. Plus de deux vendeurs sur cinq, dont le bien est sur le marché, seraient d’ailleurs disposés à revoir leurs prétentions tarifaires à la baisse dans les trois prochains mois si leurs biens n’ont pas trouvé preneur d’ici là.`

À lire aussi : Quelles sont les motivations des vendeurs ?

Mais pour s’asseoir à la table des négociation, encore faut-il être solvable et ne pas craindre de voir le prix de son bien nouvellement acquis continuer de baisser dans les prochains mois.

La négociation du prix d’achat est d’autant plus importante qu’elle n’est possible qu’au moment de l’achat. A l’inverse, côté crédit si les taux demeurent élevés, la perspective de leur future baisse laisse augurer de la possibilité de les renégocier dans les mois ou années à venir. Les acheteurs potentiels qui prévoient d’avoir recours au crédit en sont bien conscients : ils sont même déjà 82 % à prévoir de rediscuter leur taux avec leur banque en cours de prêt (64 % dans le cadre d’un crédit de moins de dix ans).

Du nombre d’acheteurs en capacité de bénéficier de ces conditions particulières dépendra l’amplitude du rebond de l’activité immobilière pour ce printemps 2024.