Cet article vous a été :

Dans un marché immobilier en constante évolution, la distribution d’assurances apparaît comme une extension naturelle et stratégique de l’activité d’un agent immobilier. Que vous soyez transactionnaire, administrateur de biens ou syndic, proposer des solutions d’assurance s’inscrit dans une logique de service global désormais attendue par vos clients. Eclairage de Céline Mahinc, membre du CNTGI et Vice-Présidente d’ANACOFI-IMMO.

Vos clients recherchent aujourd’hui des interlocuteurs uniques, capables de les accompagner sur l’ensemble de leurs besoins immobiliers. De la recherche du bien à sa protection, en passant par sa gestion, vous êtes idéalement positionné pour proposer des solutions d’assurance pertinentes au moment opportun. Cette proximité naturelle avec les moments-clés du parcours immobilier fait de vous l’interlocuteur privilégié pour ces prestations complémentaires.

Au-delà de l’enrichissement de votre offre de services, la distribution d’assurances ouvre des perspectives économiques concrètes et mesurables pour votre entreprise.

La distribution d’assurances représente une source de revenus complémentaires substantielle pour les professionnels de l’immobilier. Chaque étape de votre activité immobilière génère naturellement des opportunités d’assurance : chaque transaction immobilière, chaque mandat de gestion, chaque nouveau locataire constitue une occasion de proposer des garanties adaptées.

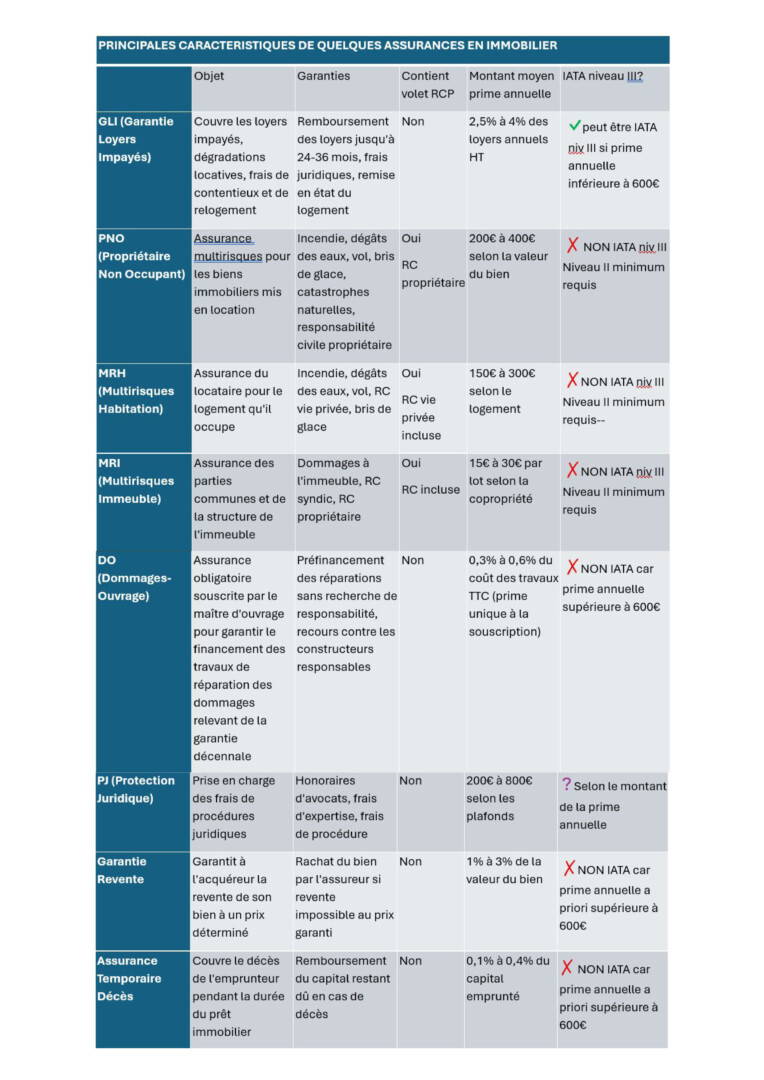

Les produits concernés couvrent un large spectre : assurance habitation (MRH), assurance immeuble (MRI), garantie loyers impayés (GLI), assurance emprunteur, assurance propriétaire non occupant (PNO), ou encore protection juridique. Cette diversité permet d’adapter votre offre à chaque profil de client.

L’avantage majeur de cette activité réside dans sa récurrence. Ces commissions permettent de diversifier vos sources de revenus et d’atténuer les fluctuations liées à la saisonnalité du marché immobilier. Contrairement aux honoraires de transaction, qui sont ponctuels, et à l’instar de vos revenus de gestion et/ou de syndic, les commissions d’assurance génèrent des revenus réguliers sur la durée des contrats. Pour les courtiers, ces portefeuilles de contrats peuvent même augmenter significativement la valeur de revente de votre entreprise.

La réglementation définit précisément ce qu’est une rémunération dans ce secteur. Au sens du Code des assurances, la rémunération s’entend de toute commission, tout honoraire, tout autre type de paiement ou tout avantage économique, proposé ou offert en lien avec des activités de distribution d’assurances.

Les commissions (les plus courantes) :

- Commission d’apport : généralement 30% de la prime la première année sur une GLI

- Commission de gestion : environ 10% annuels sur le renouvellement

- Sur-commissions : bonus selon le volume d’affaires réalisé

- Commissions précomptées : versées d’avance (courantes en santé, environ 45% de la prime)

Les honoraires :

- Conseil en assurances : facturation au temps passé ou au forfait

- Frais de dossier : montant fixe à la souscription (50 à 100€ selon les contrats)

Autres avantages économiques :

- Primes d’objectifs : voyages, bonus pour atteinte de volumes

- Formation gratuite prise en charge par l’assureur

- Outils marketing : site internet, supports de communication offerts

- Avantages en nature : matériel informatique fourni

Cas particuliers :

- Commission d’indicateur : rémunération pour simple transmission de coordonnées (exemple: 50€ versés à un notaire qui transmet des contacts d’acquéreurs pour PNO

- Rétrocession : partage de commission avec un apporteur d’affaires.

⚠️ Point de vigilance : Une activité peut vous paraître accessoire par le chiffre d’affaires qu’elle génère au regard de celui de votre activité cœur de métier. Pour autant, réglementairement, elle peut ne pas être considérée comme accessoire et nécessiter des actions de mise en conformité spécifiques.

Si les opportunités économiques sont réelles, elles s’accompagnent d’obligations réglementaires strictes qu’il est impératif de comprendre et de respecter. Cette conformité, loin d’être une contrainte, constitue un gage de professionnalisme et de protection pour votre activité.

Principe fondamental : Est considéré comme intermédiaire en assurance toute personne qui, contre rémunération, exerce une activité d’intermédiation.

La distribution d’assurances constitue une activité qui consiste à fournir des recommandations sur des contrats d’assurance, présenter, proposer ou aider à conclure ces contrats, réaliser d’autres travaux préparatoires à leur conclusion, ou contribuer à leur gestion et à leur exécution, notamment en cas de sinistre.

Est considérée comme présentation, proposition ou aide à la conclusion d’une opération d’assurance, le fait de solliciter ou de recueillir la souscription d’un contrat, ou d’exposer oralement ou par écrit à un souscripteur éventuel les conditions de garantie d’un contrat.

Cette notion englobe toutes les activités en amont de la signature du contrat:

En pratique, dès que vous évoquez une assurance avec un client, vous entrez potentiellement dans le champ de la distribution d’assurances.

À lire aussi : Recommander un crédit ou une assurance à son client acquéreur : jusqu’où l’agent immobilier peut-il aller ?

Chaque acteur dispose d’un périmètre d’action et de responsabilités spécifiques définis par le Code des assurances. La connaissance de ces statuts est essentielle pour comprendre l’écosystème de distribution et choisir le statut adapté à votre situation.

Les collaborateurs de ces intermédiaires peuvent exercer selon différentes modalités :

Le statut d’Intermédiaire d’Assurance à Titre Accessoire (IATA) (3) est particulièrement pertinent pour les professionnels de l’immobilier, mais ses conditions d’application sont strictes et cumulatives.

Est IATA (1) toute personne qui, contre rémunération, accède à l’activité de distribution d’assurances ou l’exerce pour autant que TOUTES les conditions suivantes soient remplies :

- La distribution d’assurances ne constitue pas l’activité professionnelle principale de cette personne

- La personne distribue uniquement des produits d’assurance qui constituent un complément à un bien ou à un service

- Les produits d’assurance concernés ne couvrent pas de risques … de responsabilité civile, à moins que cette couverture ne constitue un complément au bien ou au service fourni dans le cadre de l’activité professionnelle principale de l’intermédiaire

ET

Le contrat d’assurance constitue un complément au bien ou au service fourni par un fournisseur et couvre:

- Soit le risque de mauvais fonctionnement, de perte, y compris du vol, ou d’endommagement du bien ou de non-utilisation du service ;

- Soit l’endommagement ou la perte de bagages y compris le vol et les autres risques liés à un voyage.

Le montant de la prime du contrat d’assurance (2) calculé sur une année ne dépasse pas 600€. Lorsque le contrat d’assurance constitue un complément à un service et que la durée de ce service.

(1) art L511-1 du code des assurances (2) somme que paie le souscripteur pour être couvert contre des risques prédéfinis avec la compagnie d’assurance ; et non pas les commissions perçues par l’intermédiaire.

À lire aussi : Jusqu’où va le devoir de vérification de l’intermédiaire immobilier ?

Ces conditions excluent de facto de nombreux produits d’assurance du statut IATA niveau III.

Ainsi, des professionnels immobiliers distribuant, à titre accessoire et concomitamment à la fourniture de leurs prestations (gestion locative), une assurance propriétaire non-occupant (PNO) – qui contient un volet responsabilité civile – ne peuvent pas être IATA de niveau III et doivent être minimum de niveau II (5) (MIA par exemple).

Il en sera de même pour des professionnels immobiliers distribuant, à titre accessoire et concomitamment à la fourniture de leurs prestations, des assurances GLI dont la prime annuelle est supérieure à 600€.

Pour vous aider à identifier le statut approprié selon les produits que vous souhaitez distribuer, voici un panorama des assurances les plus couramment proposées par les professionnels de l’immobilier (6) :

Lecture du tableau : La colonne « IATA niveau III possible ? » indique si le produit peut être distribué sous le statut IATA de niveau III. Un ✗ signifie qu’un niveau minimum II (MIA, courtier, etc.) est obligatoire.

La distribution d’assurances représente une opportunité de développement stratégique réelle pour les professionnels de l’immobilier qui acceptent d’en maîtriser les règles du jeu. Le cadre réglementaire, loin d’être un frein à votre activité, constitue un véritable atout concurrentiel une fois compris et intégré dans vos pratiques quotidiennes.

Votre feuille de route pour réussir

Investir dans la formation, s’entourer de partenaires compétents, respecter le cadre réglementaire, transforme cette activité complémentaire en levier de croissance pour votre entreprise.

Équation du succès :

Conformité + Professionnalisme = Confiance + Performance durable

N’attendez plus pour saisir cette opportunité : formez-vous, entourez-vous des bons partenaires, adhérez à une association professionnelle agréée par l’ACPR si nécessaire, et développez sereinement cette activité complémentaire qui enrichira votre offre de services tout en satisfaisant pleinement les attentes de vos clients.

Découvrez nos formules d'abonnement pour recevoir le magazine ou recevoir la newsletter

Découvrez une sélection d'ouvrages recommandés par le Journal de l'Agence

Recevez l'essentiel de l'actualité immobilière sélectionné par la rédaction.

Vous souhaitez consulter notre dernier magazine ou l'une de nos éditions précédentes ?

Consulter en ligne Abonnez-vous