Cet article vous a été :

Le recul du crédit est acté sur tous les fronts. Selon l’enquête KANTAR pour l’Observatoire des Crédits aux Ménages, le taux de détention des crédits à la consommation est descendu à 21.8 % en 2022, soit le niveau le plus bas constaté par l’Observatoire depuis 1989. Même tendance pour le nombre de crédits immobiliers qui est en fort recul depuis 2019, du fait notamment de la mise en place des contraintes du HCSF. Décryptage et perspectives par Michel Mouillart.

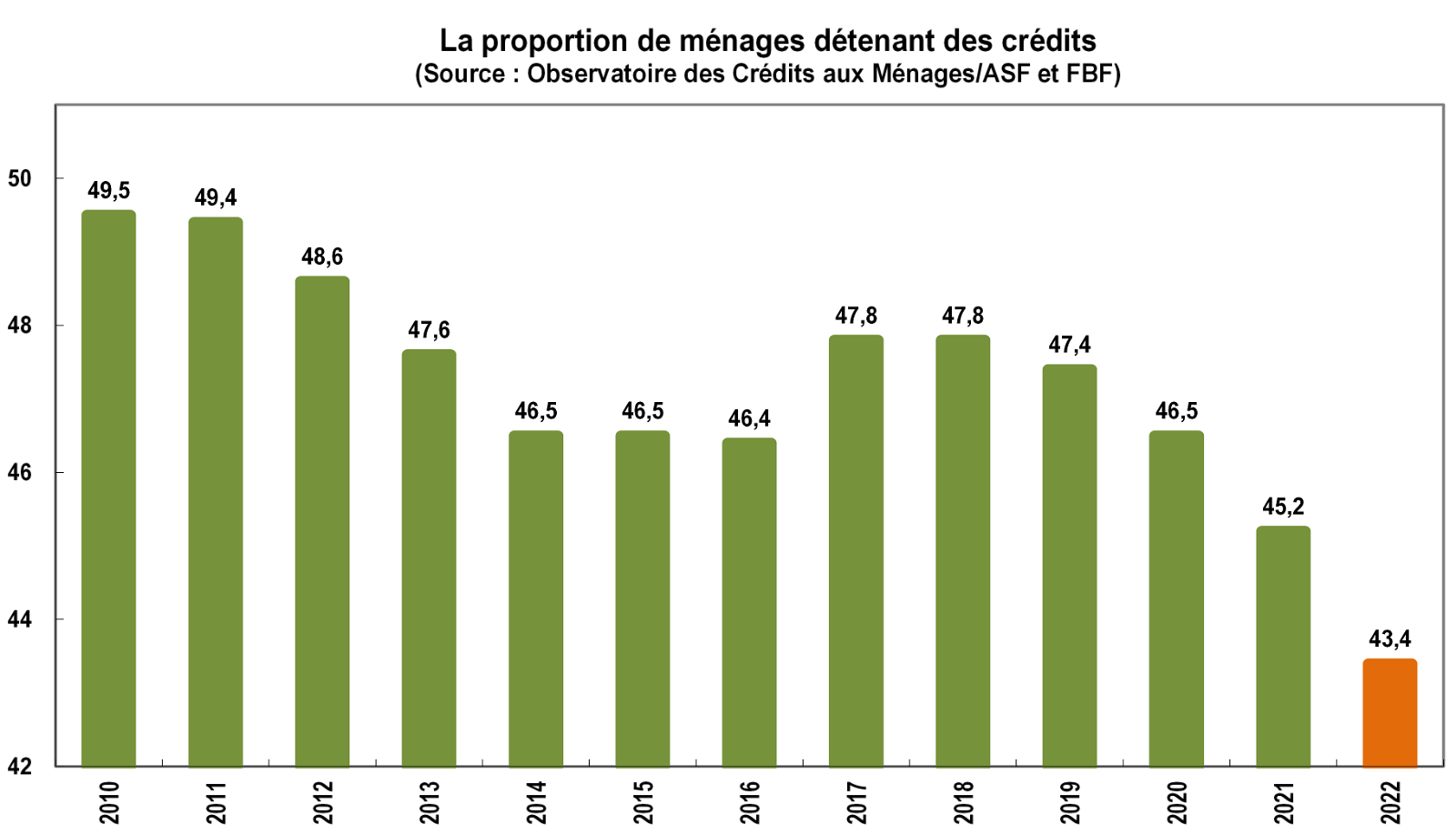

Depuis 2019, le nombre de ménages détenant des crédits immobiliers ou à la consommation recule. Dans un paysage économique et financier tourmenté, le recul s’est accentué en 2022 et la part des ménages détenant des crédits s’est établi à 43.4 %. Jamais depuis la création de l’Observatoire des Crédits aux Ménages par l’Association des Sociétés Financières ASF) et la Fédération Bancaire Française (FBF) en 1989, une proportion aussi faible de ménages n’avait été constatée.

Il est vrai que depuis deux ans, la baisse de la production de crédits immobiliers a provoqué une baisse du nombre de ménages endettés à ce titre de 300 000 unités. Et pour la première fois depuis 30 ans, un tel recul s’est conjugué à la chute rapide du recours au crédits à la consommation. Aucun secteur de l’économie réelle n’a donc été épargné par les difficultés d’accès au crédit, alimentant largement le ralentissement de la croissance de l’économie française.

Et rien, si on en croît les ménages eux-mêmes, ne devrait changer d’ici l’été. D’autant que les autorités monétaires françaises, Banque de France et HCSF, ne paraissent vouloir alléger les contraintes qu’ils imposent depuis 2019 au secteur bancaire.

Le recul du taux de détention des crédits par les ménages s’est poursuivi en 2022, pour la 4ème année consécutive. Et la part des ménages détenant des crédits s’est établie à 43.4 %.

Une telle situation est remarquable puisque durant 20 années, de 1989 à 2009 et au-delà des bouleversements économiques et financiers qui ont pu se constater et ont affecté le comportement des ménages et leur rapport au crédit, le taux de détention des crédits s’est établi à près de 51.5 %, en moyenne. Et le recul qui s’observe principalement depuis 2019 pas n’est anodin compte tenu de son ampleur : en 3 ans, le nombre de ménages détenant des crédits a baissé de 800 000 unités, après avoir fluctué jusqu’alors (et bon an, mal an) entre 13 600 000 et 13 900 000 !

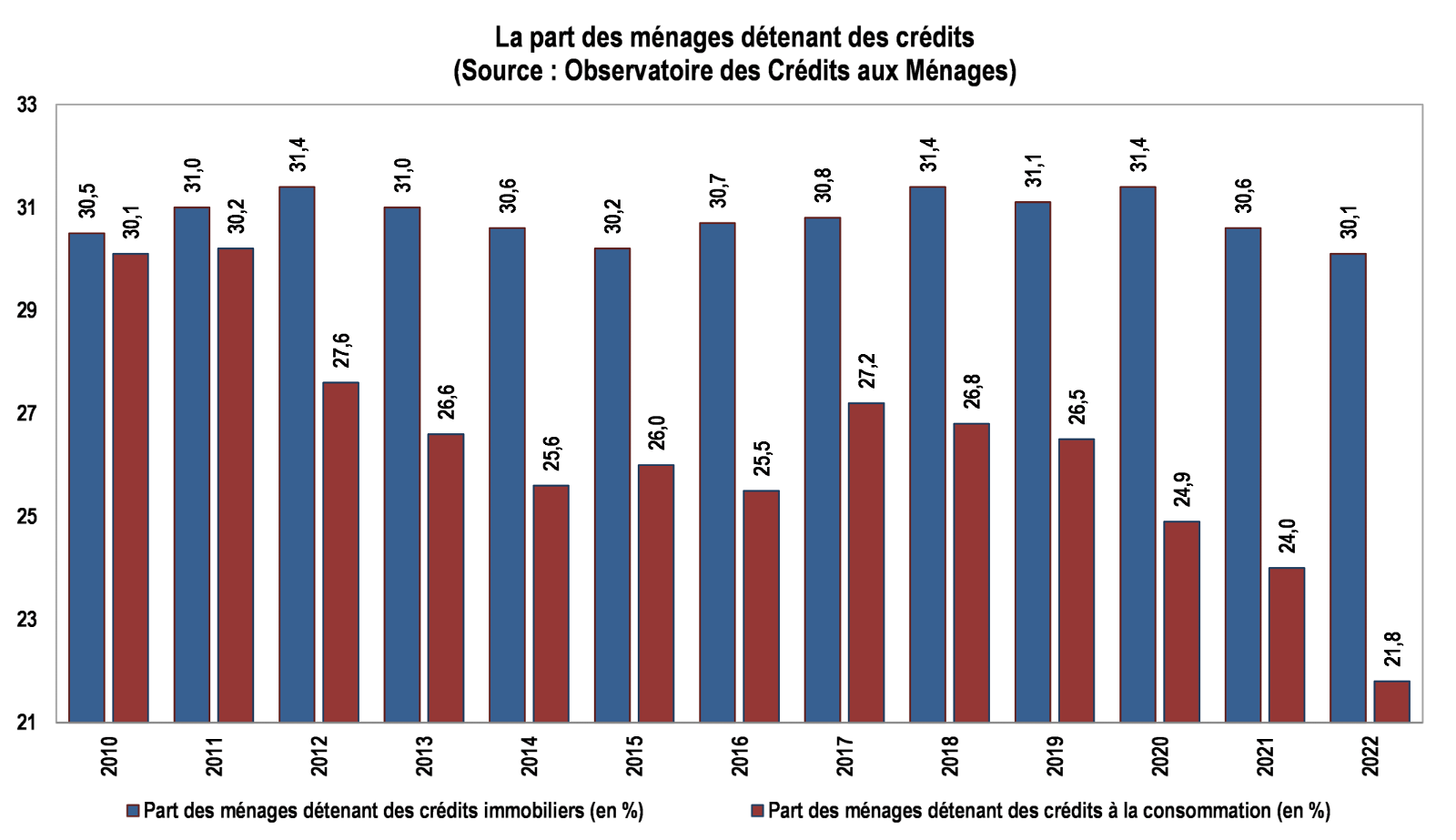

Plus précisément, après avoir reculé entre 2011 et 2014 pour se stabiliser autour de 46.5 % jusqu’en 2016, le taux de détention s’est redressé dès 2017. Il a bénéficié pour cela d’une remontée du taux de détention des crédits immobiliers accompagnant celle des crédits à la consommation (dont les LOA). Elle s’est appuyée sur une reprise vigoureuse de l’accession à la propriété grâce à une amélioration rapide des conditions de crédit (baisse des taux des crédits et allongement des durées des prêts accordés) et à un allègement sans précédent des taux d’apport personnel exigés. De plus la diffusion des crédits immobiliers a profité du regain du taux de détention des crédits pour financer l’acquisition d’un autre logement (essentiellement, un investissement locatif privé porté par le dispositif Pinel). En revanche, les crédits destinés au financement des travaux ont poursuivi leur repli, en réponse à une demande n’affichant guère d’enthousiasme pour les travaux de rénovation énergétique.

En outre, le rebond de la détention des crédits immobiliers n’a pas été remis en cause par le déclenchement de la crise sanitaire. En revanche, ce taux de détention a rechuté à partir de 2021. Le recul s’est poursuivi en 2022 et la part des ménages détenant des crédits immobiliers est revenue à son niveau de 2015 : alors que le recours aux crédits immobiliers pour financer l’acquisition d’une résidence principale stagne, voire s’effrite (en raison notamment du resserrement de l’accès au crédit et en 2022, sous l’effet de la dégradation des conditions de crédit), le repli s’explique par celui des crédits utilisés pour financer l’acquisition d’un autre bien immobilier (en raison d’une perte progressive de l’efficacité du dispositif d’incitation à l’investissement locatif privé, mais aussi de l’érosion sensible de la rentabilité locative et, plus récemment, de l’augmentation rapide des prix des logements neufs) ou pour réaliser des travaux sur le logement, confirmant les tendances qui se renforcent au fil des années.

Entre 2020 et 2022, le nombre de ménages détenant des crédits immobiliers a alors diminué de 300 000 unités. Une telle baisse a été largement alimentée par le repli des flux de la primo accession à la propriété : d’après l’Observatoire du Financement du Logement (Institut CSA), après un redressement rapide entre 2016 et 2019 (+ 140 000 unités), le nombre de primo accédants est retombé à sa zone d’étiage des années 2014 à 2016 (500 000 primo accessions par an) et a perdu 130 000 unités !

Jusqu’en 2014 les ménages avaient fortement réduit leur utilisation des crédits renouvelables sous l’effet de la loi Lagarde promulguée le 1er juillet 2010. Puis, dans un environnement économique peu propice à la réalisation des projets de consommation durable (électroménager, automobile et motocycle, travaux d’amélioration du logement), le renforcement des dispositions de la loi Lagarde par la loi Hamon du 17 mars 2014 a restreint encore un peu plus le recours aux crédits renouvelables. Et en 2014, 25.6 % des ménages détenaient des crédits à la consommation contre 30.1 % en 2010.

Cependant, dès l’automne 2014 la demande de crédits à la consommation a pu bénéficier du dynamisme de la production des établissements de crédit et de l’amélioration des conditions de crédit faites à la clientèle. Cela a permis au taux global de détention des crédits de se stabiliser dès 2015, puis de remonter en 2017. Mais l’appétence des ménages pour les crédits à la consommation n’a pas été suffisante et rapidement le taux de détention des crédits à la consommation a de nouveau reculé, pour s’établir à 24.9 % en 2020.

Depuis, la part des ménages détenant des crédits à la consommation n’a cessé de s’affaiblir, quel que soit leur réseau de distribution. Le taux de détention de ces crédits est ainsi descendu à 21.8 % en 2022, soit le niveau le plus bas constaté par l’Observatoire depuis 1989. Car lorsque les ménages sont inquiets sur leur avenir ou si leur contrainte budgétaire se resserre (en réponse à la dégradation de leur pouvoir d’achat ou sous l’effet de la montée du chômage, par exemple), ils diffèrent leurs projets de consommation durable : l’achat d’une automobile, mais aussi le remplacement de l’électroménager ou l’acquisition d’un équipement de loisir (les bateaux et les caravanes, notamment). De telles circonstances invitent en effet les ménages à plus de prudence dans la gestion de leurs dépenses, surtout lorsque leur financement fait appel au crédit. Mais cela est aussi le cas lors de la mise en place ou lors du renforcement de dispositions législatives applicables au crédit à la consommation.

Ainsi dès 2009, et avant l’entrée en vigueur des principales dispositions de la loi Lagarde, ils ont réduit leur recours aux crédits renouvelables. Cette évolution s’est poursuivie depuis, d’autant que la loi Hamon est venue renforcer les dispositions de la loi Lagarde applicables au crédit à la consommation : elle a encore restreint le recours à un crédit renouvelable et confirmé son recentrage sur la gestion du budget et le financement de petits achats à caractère répétitif (le financement « des dépenses de consommation courante », principalement).

De même avec le déclenchement de la crise sanitaire, le taux de détention des crédits à la consommation qui s’était ressaisi entre 2017 et 2019 a rechuté sous l’effet du recul de la détention des cartes de crédit et des crédits obtenus directement auprès du vendeur. La baisse s’est alors poursuivie en 2021, pour connaître une nette accélération en 2022 en réponse à une forte dégradation de l’environnement économique et financier des ménages et à un recul sensible de l’indicateur de sentiment que l’INSEE diffuse chaque mois.

Néanmoins, au-delà des évolutions associées aux transformations de la conjoncture et à la perception qu’ils peuvent en avoir, les ménages recourent toujours largement aux crédits à la consommation pour financer la réalisation de projets patrimoniaux et améliorer leur cadre de vie, donc pour réaliser des projets de consommation durable (pour acheter un bien d’équipement de la maison, une automobile, une moto) et améliorer leurs logements (rénovation, transformation et adaptation du logement, réalisation de travaux d’économie d’énergie) : en 2022, 19.7 % des ménages détenaient des crédits à la consommation pour financer de tels projets. Au fil des années, ils ont en revanche allégé leur usage des crédits à la consommation pour financer des dépenses de consommation courante : ces utilisations qui concernaient 5.3 % des ménages en 2007 ne sont plus le fait que de 1.6 % des ménages en 2022, les évolutions récentes confirmant l’inflexion des comportements amorcée avec le déclenchement de la crise de 2008, renforcée par la mise en œuvre des lois Lagarde et Hamon et amplifiée avec l’apparition de la crise de la Covid-19.

Et au total, depuis 2019 le nombre de ménages détenant des crédits à la consommation a reculé de 1 200 000 unités !

Les intentions de souscription de nouveaux crédits, qu’ils soient immobiliers ou à la consommation, dépendent largement de la perception que les ménages ont de leur environnement. Lorsque les ménages deviennent plus optimistes sur leur avenir et qu’ils estiment que leur contrainte budgétaire se desserre, ils renforcent leurs projets d’achat immobilier (l’accession à la propriété, la réalisation de travaux ou l’investissement locatif, par exemple) et de consommation durable (l’achat d’une automobile, mais aussi le remplacement de l’électroménager ou l’acquisition d’un équipement de loisir, par exemple). Et pendant ce temps, l’amélioration de leur confiance dans l’avenir se traduit presque toujours par le renforcement du sentiment que le poids des charges de remboursement de leurs crédits s’allège, bien au-delà de ce que de meilleures conditions de crédit auraient pu permettre.

Pour la majorité des ménages, le recours au crédit constitue, en effet, un facilitateur indispensable leur permettant de concrétiser un projet, souvent nourri de longue date s’il s’agit d’immobilier. Lorsque le crédit leur paraît abondant, d’un accès simple et à des conditions leur paraissant financièrement supportables, ils envisagent donc d’y souscrire.

Par exemple, en 2021, le nombre de ménages ayant souscrit un nouveau crédit à la consommation a largement dépassé le point haut qui s’était constaté en 2019. Alors que sur le marché des crédits immobiliers, la production (hormis les renégociations, les rachats de crédits, les crédits relais et les paiements de soulte) s’est établie au niveau le plus élevé jamais constaté. Dans ces conditions, le rebond des intentions de souscrire de nouveaux crédits pour les 6 premiers mois de 2022 avait traduit le regain d’optimisme des ménages : avec une part de ménages exprimant l’intention d’en souscrire un crédit immobilier au cours du 1er semestre de 2022 (4.8 % sensiblement au-dessus de son niveau de longue période) ; alors que les intentions de souscription à des crédits à la consommation (3.9 %) dans les 6 prochains mois se redressaient.

Mais l’année 2022 ne s’est pas déroulée comme les ménages (et la plupart des prévisions) s’y attendaient. La dégradation de leur environnement économique et financier, les pertes de pouvoir d’achat associées à l’accélération de l’inflation, la remontée des taux d’intérêt, la montée des incertitudes qui se sont renforcées tout au long de l’année et la détérioration du moral des ménages, tout est venu démentir leurs anticipations. Aussi, compte tenu de cette expérience, n’est-il pas étonnant de constater que les intentions de souscription à des crédits pour les 6 premiers mois de 2023 ont nettement reculé. D’ailleurs, les intentions de souscrire des crédits immobiliers (3.9 %) sont les plus faibles de ces 25 dernières années et très en deçà de leur moyenne de longue période. Et il en est de même des intentions concernant les crédits à la consommation.

Les perspectives du marché des crédits ne sont donc pas enthousiasmantes, pour 2023. Alors que les scénarios macroéconomiques décrivent une année sans couleur, plutôt grise, les ménages ne font pas montre d’entrain. Et la « mensualisation » du taux d’usure intervenue depuis le 1er février ne paraît pas à la hauteur de la situation !

Méthode de l’enquête :

La photographie des ménages détenant des crédits que propose la 35ème vague de l’enquête réalisée par KANTAR pour l’Observatoire des Crédits aux Ménages a été prise en novembre 2022. En effet, depuis 1989 l’Observatoire des Crédits aux Ménages propose chaque année une photographie détaillée de la détention des crédits immobiliers et à la consommation par les ménages et son évolution au fil des années. Il analyse aussi la perception que ces ménages peuvent avoir du poids des charges de remboursement de leurs emprunts. Et il s’enrichit d’un examen détaillé du sentiment que les ménages éprouvent à l’égard de leur situation budgétaire et financière.

La représentativité de l’échantillon collecté et analysé s’évalue selon les critères socio-démographiques usuels issus de la structure du recensement INSEE de 2019 : région de résidence, catégorie d’agglomération, âge du chef de ménage, catégorie socioprofessionnelle du chef de ménage et nombre de personnes au foyer.

Comme par le passé, l’enquête dont les résultats sont présentés dans cet article, a été réalisée par voie postale auprès d’un échantillon représentatif de 13 000 ménages : 8 988 ont répondu dans les délais (le taux de sondage est de 2 989ème). Le taux de réponse (69,1 %) est élevé pour une enquête réalisée par voie postale, dans un contexte économique et social chahuté par les crises sanitaires et internationales qui se succèdent depuis 2020.

Découvrez nos formules d'abonnement pour recevoir le magazine ou recevoir la newsletter

Recevez l'essentiel de l'actualité immobilière sélectionné par la rédaction.

Vous souhaitez consulter notre dernier magazine ou l'une de nos éditions précédentes ?

Consulter en ligne Abonnez-vous